Aanvullend Pensioen

Zelf Beleggen

Let op: je kunt Aanvullend Pensioen Zelf Beleggen niet meer afsluiten bij ons.

Heb je Aanvullend Pensioen Zelf Beleggen? Op deze pagina lees je hoe je een wijziging doorgeeft. En wat de belangrijkste kenmerken van dit product zijn.

Heb je geen Aanvullend Pensioen Zelf Beleggen, maar wél interesse in beleggen? Lees dan verder op Beheerd Beleggen.

Aanvullend Pensioen Zelf Beleggen

Aanvullend Pensioen Zelf Beleggen is een lijfrenterekening. Door te sparen en/of te beleggen bouw je een lijfrentekapitaal op waarmee je later je pensioen kunt aanvullen. Het is een geblokkeerde lijfrenterekening: je kunt je geld niet zomaar opnemen. Er gelden fiscale regels voor het opbouwen van vermogen voor aanvullend pensioen. Zo hangt de hoogte van het bedrag dat je met belastingvoordeel mag sparen bijvoorbeeld af van je jaarruimte.

Als je aan de fiscale voorwaarden voldoet, dan betaal je geen belasting over het vermogen op de rekening. De rekening biedt drie manieren om vermogen op te bouwen:

- Sparen met een variabele rente

- Sparen met een vaste rente (depositosparen)

- Beleggen in beleggingsfondsen

Elke combinatie is mogelijk. Je regelt het zelf eenvoudig via mijn.nn.

Kies je eigen beleggingsfondsen

Je beslist zelf in welke beleggingsfondsen je belegt. Wij geven geen advies over je beleggingen. Wel kun je gebruik maken van het Beleggerskompas. Het Beleggerskompas geeft inzicht in het beleggingsrisico dat bij jou past. De ontwikkeling van jouw beleggingen kun je online volgen in mijn.nn en de NN App.

Je kunt beleggen in een breed aanbod van fondsen in verschillende categorieën. Dit zijn fondsen van verschillende aanbieders. Met ons uitgebreide fondsenaanbod kun je zelf een beleggingsportefeuille samenstellen die past bij jouw wensen.

Sparen met een variabele rente

Je spaart op Aanvullend Pensioen Zelf Beleggen met een variabele rente. Eén keer per jaar, in januari, ontvang je deze rente over je spaarsaldo. Het rentepercentage kan op elk moment veranderen. Bekijk de actuele rente.

Sparen met een vaste rente

Je kunt een bedrag ook voor een bepaalde tijd vastzetten tegen een vast rentepercentage (deposito).

- De minimuminleg op een deposito is € 1.000,-.

- De looptijd van een deposito is één tot en met dertig jaar.

- Je kunt meerdere deposito’s tegelijk openen, bijvoorbeeld met verschillende looptijden.

Voor de duur van je deposito ontvang je elk jaar de vaste rente. Die rente maken wij achteraf na afloop van elk jaar over. De rente schrijven we bij op het deposito. Je ontvangt hierover ook weer de vaste rente. De rente die je krijgt hangt af van de looptijd die je kiest. Bekijk de actuele rentes.

Na het einde van deze periode kun je opnieuw kiezen tussen een vaste of variabele rente. Je kunt dit gemakkelijk online regelen via mijn.nn. Is de looptijd van je deposito afgelopen en maak je geen keuze voor een vaste rente? Dan krijg je vanaf dat moment weer de variabele rente.

Beleggen in fondsen

Met Aanvullend Pensioen Zelf Beleggen kun je in beleggingsfondsen beleggen. Je hebt de keuze uit fondsen van diverse aanbieders. Lees meer over hoe wij onze beleggingsfondsen voor Zelf Beleggen kiezen. Opdrachten geef je zelf door via mijn.nn of de NN App.

Fiscale regels

Er gelden fiscale regels voor het opbouwen van aanvullend pensioen.

Lees meer over lijfrente en de fiscale regels in onderstaande PDF en op de pagina over Lijfrente.

Aanvulling voor je pensioen

Je bent verplicht het geld op je rekening te gebruiken om een lijfrente-uitkering te kopen. Deze uitkering moet uiterlijk vijf jaar na het jaar waarin je de AOW-leeftijd bereikt beginnen. Hiervoor open je een uitkeerrekening of sluit je een uitkeringsverzekering af. Dit kan bij verschillende aanbieders. Meer informatie over de mogelijkheden bij Nationale-Nederlanden vind je op de pagina Aanvullende PensioenUitkering.

Jaarruimte

Heb je een pensioentekort? Dan mag je de inleg op je lijfrenterekening aftrekken bij je belastingaangifte. De hoogte van je pensioentekort in een jaar bepaalt namelijk hoeveel je maximaal mag aftrekken. Dit bedrag wordt ook wel je jaarruimte genoemd. Welk bedrag aftrekbaar is, hangt onder meer af van je inkomen en pensioenopbouw in het voorgaande jaar.

Met onze rekenhulp bereken je welk bedrag je maximaal mag aftrekken bij je aangifte inkomensbelasting.

Reserveringsruimte

Heb je in het verleden je jaarruimte niet volledig benut? Dan kun je het restant in een later jaar alsnog gebruiken. Dat heet de reserveringsruimte. Je reserveringsruimte blijft tien jaar bestaan. Ben je ondernemer? Dan kun je ook het bedrag van je stakingswinst of opgebouwde fiscale oudedagsreserve (FOR) inleggen. Ook je reserveringsruimte bereken je met onze rekenhulp.

Lees meer over de lijfrente-aftrek bij je belastingaangifte.

Als je overlijdt

Als je overlijdt dan gaat je opgebouwde lijfrentekapitaal naar jouw erfgenamen. Zij moeten dat periodiek laten uitkeren door een nabestaandenuitkering. Dit is een uitkering die jouw erfgenamen krijgen na jouw overlijden. Je kunt een nabestaandenuitkering afsluiten bij verschillende aanbieders. Een nabestaandenuitkering van Nationale-Nederlanden kun je telefonisch aanvragen via 088 663 06 63, of via een onafhankelijk adviseur.

Rendement

Je verwacht een bepaalde opbrengst. De uiteindelijke opbrengst kan hoger of lager uitvallen. Jouw eindbedrag kan bijvoorbeeld lager uitvallen als de spaarrentes dalen of als de resultaten op je beleggingen tegenvallen.

Beleggingsrisico’s

Als je belegt dan loop je het risico dat je (een deel van) jouw inleg verliest. Hoe groot dat risico is, verschilt per fonds. Over het algemeen geldt: hoe hoger het verwachte rendement, hoe groter het risico.

Heb je (een deel van) jouw geld belegd? En wil je het geld op je Aanvullend Pensioen Zelf Beleggen gebruiken om een uitkering te kopen? Dan moet je je beleggingen misschien op een minder gunstig moment verkopen. Bijvoorbeeld omdat de waarde van de beleggingen juist op dat moment daalt. De beleggingsrisico’s die je loopt bij Aanvullend Pensioen Zelf Beleggen worden toegelicht in de productvoorwaarden. De productvoorwaarden vind je bij 'Documenten' op deze pagina.

Veranderende fiscale regels

Belastingregels kunnen veranderen. Hierdoor kan het voorkomen dat je bijvoorbeeld minder mag storten. Of dat je je lijfrentekapitaal pas op een latere datum mag gebruiken voor een aanvulling op je pensioen omdat de overheid de AOW-leeftijd aanpast.

Niet voldoen aan de fiscale regels

Voldoe je niet aan de fiscale regels? Spaar je bijvoorbeeld meer dan je jaarruimte en reserveringsruimte? Dan mag je niet je volledige inleg aftrekken bij je belastingaangifte. Voldoe je niet aan de belastingregels omdat je het saldo van je Aanvullend Pensioen in één keer opneemt? Dan houden wij loonheffing in tegen het hoogste belastingpercentage. Daarnaast zal de Belastingdienst je een boete opleggen. Dat heet revisierente.

Kosten eerder stoppen deposito

Wil je een deposito eerder beëindigen dan aan het einde van de looptijd? Dan kan het zijn dat je hiervoor kosten moet betalen. Bijvoorbeeld als de huidige rente voor een deposito voor een periode van dezelfde resterende looptijd hoger is dan de vaste rente van het deposito dat je wilt beëindigen. Meer hierover lees je in de productvoorwaarden. Deze vind je op deze pagina onder 'Documenten'.

Verhuizen naar het buitenland

Verhuis je naar het buitenland? Dan kan dit voor ons een reden zijn om je rekening te beëindigen of te blokkeren. Dit is afhankelijk van het land waar je naartoe verhuist. Als je in het buitenland woont, dan is het niet mogelijk om met je lijfrentekapitaal een uitkeerrekening te openen bij Nationale-Nederlanden.

Wijziging in de voorwaarden of kosten

Wij kunnen de voorwaarden of kosten van de Aanvullend Pensioen Zelf Beleggen op elk moment wijzigen. Ben je het niet eens met een wijziging? Dan kun je het geld op je rekening overdragen aan een andere bank of verzekeraar. Het kan zijn dat je hiervoor kosten moet betalen, bijvoorbeeld als je deposito’s hebt. Ook de nieuwe bank of verzekeraar kan kosten in rekening brengen voor het openen van het nieuwe product.

Je kunt bij Aanvullend Pensioen Zelf Beleggen gebruikmaken van het Beleggerskompas. Aan de hand van een aantal vragen bepaal je je beleggingsprofiel. Dit profiel geeft aan hoeveel risico je kunt en wilt lopen met je beleggingen. Het Beleggerskompas laat je daarna zien of je met je beleggingen binnen je beleggingsprofiel valt. Of dat je juist meer of minder risico neemt. Geef je opdracht om beleggingsfondsen te kopen of te verkopen? Dan zie je meteen welke invloed dat heeft op het risico van je beleggingen.

Aan het gebruik van het Beleggerskompas kunnen geen rechten worden ontleend. Het Beleggerskompas is geen advies.

Kosten die Nationale-Nederlanden in rekening brengt

Per jaar betaal je een servicebedrag van 0,55% van de waarde van je beleggingen. Je betaalt nooit meer dan € 350,- per kwartaal. Verder brengen wij geen kosten in rekening.

We berekenen de kosten per kwartaal

We berekenen de kosten die je moet betalen per kwartaal. We bepalen eerst de waarde van je beleggingen op de laatste dag van elke maand. Aan het einde van elk kwartaal berekenen we het gemiddelde over die drie waarden. Over die gemiddelde waarde berekenen we de kosten.

Rekenvoorbeeld

In het derde kwartaal was de waarde van je beleggingen op de laatste dag van elke maand als volgt:

| Juli | € 10.000,- |

| Augustus | € 11.000,- |

| September | € 9.000,- |

- De gemiddelde waarde van je beleggingen was dus € 10.000,-.

- Je betaalt daarover 0,55% kosten per jaar. Dit is 0,55% van € 10.000 = € 55,-.

- De kosten voor het derde kwartaal zijn dan € 55,- / 4 = € 13,75. Deze kosten schrijven we af in oktober.

Wij brengen de kosten per kwartaal in rekening

Aan het begin van het kwartaal schrijven we de kosten van het vorige kwartaal af van je beleggingsrekening. Heb je op dat moment niet genoeg liquide middelen op je beleggingsrekening? Dan verkopen we een deel van je beleggingen. Met de opbrengst hiervan betaal je de kosten.

Kosten die de beleggingsfondsen in rekening brengen

De aanbieders van de beleggingsfondsen waarin je belegt, maken ook kosten. De kosten verschillen per beleggingsfonds en zijn verwerkt in de koers van het fonds. In mijn.nn vind je per fonds een link naar het Essentiële-informatiedocument (Eid) met daarin de kosten van het fonds. Nationale-Nederlanden ontvangt geen vergoedingen van de beleggingsfondsen waarin je belegt.

Er zijn eenmalige kosten, lopende kosten, transactiekosten en incidentele kosten.

Eenmalige kosten

Eenmalige kosten zijn kosten die je betaalt bij het aan- en verkopen van beleggingen, zoals een instap- of uitstapvergoeding.

Daarnaast kunnen beleggingsfondsen een opslag of afslag rekenen op de koers die dagelijks tot stand komt. Dit doen zij om bestaande beleggers in het beleggingsfonds te beschermen tegen aanvullende kosten. Als er op een dag meer kopers dan verkopers zijn, dan kan het fonds een opslag rekenen. Waardoor de koers hoger wordt dan de feitelijke waarde van het fonds. Andersom: als er meer verkopers dan kopers zijn, dan kan het fonds een afslag doen op de koers. Dit kan ook in jouw voordeel werken. Bijvoorbeeld op het moment dat je koopt terwijl er meer verkopers zijn. Door de afslag op de koers betaal je minder dan de feitelijke waarde van het fonds.

Lopende kosten

Lopende kosten zijn kosten die in de loop van een jaar worden afgetrokken van de waarde van een fonds. Fondsbeheerders brengen kosten in rekening voor het beheer van het fonds. Daarnaast maken zij allerlei operationele kosten, onder andere voor administratie, marketing, bewaren van beleggingen en toezicht.

Transactiekosten

Het fonds maakt transactiekosten voor het aan- en verkopen van beleggingen zoals aandelen en obligaties.

Incidentele kosten

Sommige fondsen kennen een prestatievergoeding die alleen in rekening wordt gebracht als het fonds beter presteert dan een benchmark waarmee het fonds zich vergelijkt. Bijvoorbeeld de AEX-index.

Niet elk fonds heeft dezelfde kosten. In het fondsenoverzicht vind je per beleggingsfonds alle kosten.

Rekenvoorbeeld kosten

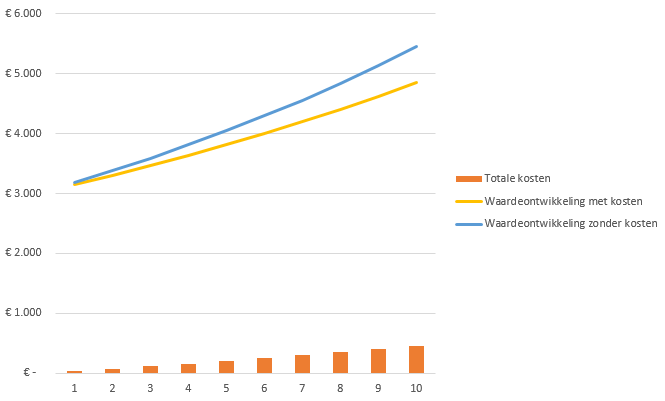

In de twee onderstaande rekenvoorbeelden zie je de totale kosten die je per jaar betaalt.

Stel, je hebt € 3.000,- belegd, verdeeld over drie fondsen (elk € 1.000,-). Je doet geen aan- en verkopen in het jaar.

| Percentage | Bedrag | |

|---|---|---|

| Kosten voor onze dienstverlening (directe kosten) | ||

| Kosten Zelf Beleggen | 0,55% | € 16,50 |

| Subtotaal onze dienstverlening | 0,55% | € 16,50 |

| Fondskosten (indirecte kosten) | ||

| GS Global Sustainable Equity | ||

| - lopende kosten | 0,68% | € 6,80 |

| - transactiekosten | 0,21% | € 2,10 |

| Subtotaal GS Global Sustainable Equity | 0,89% | € 8,90 |

| GS Dynamic Mix Fund II | ||

| - lopende kosten | 0,55% | € 5,50 |

| - transactiekosten | 0,12% | € 1,20 |

| Subtotaal GS Dynamic Mix Fund II | 0,67% | € 6,70 |

| GS Euro Rente Fonds | ||

| - lopende kosten | 0,42% | € 4,20 |

| - transactiekosten | 0,03% | € 0,30 |

| Subtotaal GS Euro Rente Fonds | 0,45% | € 4,50 |

| Subtotaal fondskosten | 0,67% (gemiddeld) | € 20,10 |

| Totale kosten beleggen | 1,22% | € 36,60 |

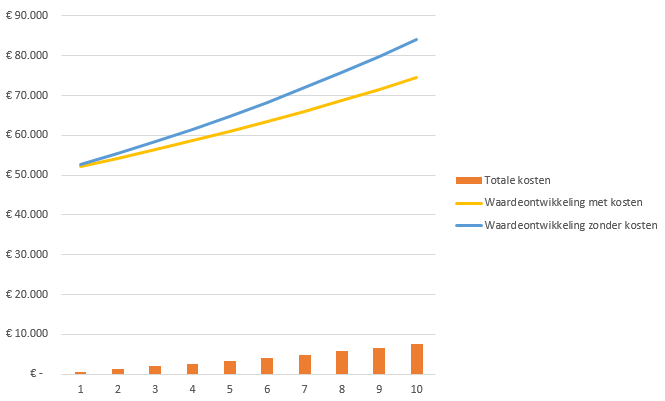

Invloed van de kosten op het rendement

Stel, je hebt € 50.000,- belegd, verdeeld over vijf fondsen (elk € 10.000,-). Je doet geen aan- en verkopen in het jaar.

| Percentage | Bedrag | |

|---|---|---|

| Kosten voor onze dienstverlening (directe kosten) | ||

| Kosten Zelf Beleggen | 0,55% | € 275,- |

| Subtotaal onze dienstverlening | 0,55% | € 275,- |

| Fondskosten (indirecte kosten) | ||

| GS Global Sustainable Equity | ||

| - lopende kosten | 0,68% | € 68,- |

| - transactiekosten | 0,21% | € 21,- |

| Subtotaal GS Global Sustainable Equity | 0,89% | € 89,- |

| GS Euro Rente Fonds | ||

| - lopende kosten | 0,42% | € 42,- |

| - transactiekosten | 0,03% | € 3,- |

| Subtotaal GS Euro Rente Fonds | 0,45% | € 6,70 |

| GS Hoog Dividend Aandelen Fonds | ||

| - lopende kosten | 0,83% | € 83,- |

| - transactiekosten | 0,08% | € 8,- |

| Subtotaal GS Hoog Dividend Aandelen Fonds | 0,91% | € 91,- |

| DWS Top Dividende | ||

| -lopende kosten | 0,37% | € 37,- |

| -transactiekosten | 0,02% | € 2,- |

| Subtotaal DWS Top Dividende | 0,39% | € 39,- |

| Robeco Global Total Return Bond Fund | ||

| - lopende kosten | 0,56% | € 56,- |

| - transactiekosten | 0,28% | € 28,- |

| Subtotaal Robeco Global Total Return Bond Fund | 0,84% | € 84,- |

| Subtotaal fondskosten | 0,70% (gemiddeld) | € 348,- |

| Totale kosten | 1,25% | € 623,- |

Invloed van de kosten op het rendement

- Productvoorwaarden Aanvullend Pensioen Zelf Beleggen per 15 januari 2024 (0,5 mb)

- Informatieblad Depositogarantiestelsel (DGS) (0,1 mb)

- Gebruikersvoorwaarden mijn.nn (0,1 mb)

- Algemene Bankvoorwaarden 2017 (0,8 mb)

- Toelichting Algemene Bankvoorwaarden (0,5 mb)

- Rentetarieven Aanvullend Pensioen Zelf Beleggen (0,2 mb)

De Nederlandse Depositogarantie

Geld op deze rekening waarmee je niet belegt, is beschermd door de Nederlandse Depositogarantie. De depositogarantie beschermt je geld bij Nationale-Nederlanden Bank tot € 100.000,- per persoon. Weten hoe het precies zit? Bekijk hier onze informatie over de Nederlandse Depositogarantie of ga naar depositogarantie.nl.

Hoe zijn jouw beleggingen beschermd?

Jouw beleggingen worden bewaard door de Stichting Nationale-Nederlanden Bank Beleggersgiro. Hierdoor zijn deze beleggingen geen onderdeel van het vermogen van Nationale-Nederlanden Bank. Bij een faillissement van Nationale-Nederlanden Bank blijven deze beleggingen dus gewoon van jou.

Je kunt een beroep doen op de Beleggerscompensatie, als de bescherming via de Stichting niet voldoende is. De Beleggerscompensatie vergoedt maximaal € 20.000,- per persoon, per bank.

Weten hoe het precies zit? Bekijk hier onze informatie over vermogensscheiding en de Beleggerscompensatie.

Veelgestelde vragen

Het Beleggerskompas is een hulpmiddel waarmee je kunt zien of het risico van je beleggingsportefeuille past bij je beleggingsprofiel. Je bepaalt zelf of je er gebruik van maakt.

Een beleggingsopdracht die je op een beursdag vóór 13.00 uur opgeeft in mijn.nn, verwerken wij nog diezelfde dag. Wij verzamelen de orders één keer per dag om 13.00 uur en we versturen ze uiterlijk om 14.00 uur.

Opdrachten in ETF’s (Exchange traded fund) worden dan nog dezelfde dag uitgevoerd.

Bij beleggingsfondsen wordt de opdracht dan uitgevoerd tegen de openingskoers van de volgende beursdag. Het uitvoeren van opdrachten in niet-beursgenoteerde fondsen kan één tot drie beursdagen duren.

In de productvoorwaarden lees je meer over ons orderuitvoeringsbeleid:

Bekijk hier het overzicht van beleggingsfondsen waarin je bij Aanvullend Pensioen Zelf Beleggen kunt beleggen.

Lees alle veelgestelde vragen rondom onze beleggingsproducten en bankspaarproducten.

Meer informatie

Service en Contact

We kunnen je op verschillende manieren helpen.

Wil je advies?

Met een onafhankelijk adviseur kijk je samen naar welk product bij je past.